Per te, ogni due settimane, una selezione dei migliori articoli del blog.

L’ economia europeo sembra essere piombata in una situazione che in gergo economico prende il nome di “trappola della liquidità”.

La trappola della liquidità è un termine coniato dal celebre economista John Maynard Keynes negli anni ’30 del secolo scorso. In una situazione di trappola della liquidità, i tassi di interesse si trovano a livelli particolarmente bassi e le politiche monetarie espansive cessano di avere effetti positivi sull’economia reale.

Di fatto, l’iniezione di ulteriore offerta di moneta sul mercato non è più in grado di stimolare la domanda aggregata. Le famiglie e imprese preferiscono detenere liquidità sotto forma di risparmi e depositi infruttiferi, anziché consumare o investire di più.

Le aspettative degli individui giocano un ruolo chiave in una condizione di trappola della liquidità. Nessuno si attende infatti che i tassi di interesse possano scendere ulteriormente, poiché hanno già raggiunto valori estremamente bassi.

Quando si cade in una trappola della liquidità, la leva monetaria diventa totalmente inefficace. Stampare cartamoneta, incrementa soltanto il desiderio degli individui di detenere cash.

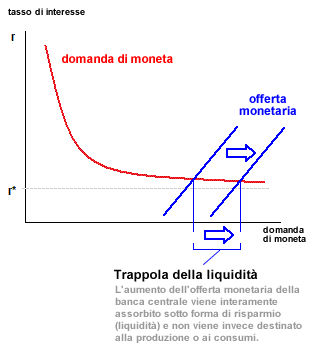

Il grafico mostra la domanda di moneta da parte degli individui (curva rossa) e l’offerta monetaria della banca centrale (curva blu). Gli individui domandano meno moneta all’aumentare del tasso di interesse di mercato. Al diminuire dei tassi di interesse invece aumenta il desiderio di detenere circolante. La domanda di moneta si appiattisce quando il tasso di interesse si approccia a r* (valore più basso possibile). In quest’area della curva, aumenti di offerta monetaria non generano effetti significativi sulla riduzione del tasso di interesse. L’economia non riceve lo stimolo necessario per rimettere in moto i consumi, gli investimenti e la produzione.

Dopo l’ultima crisi finanziaria, la banca centrale europea ha adottato una politica monetaria ultra-espansiva per stimolare la ripresa economica. Emblematica a tal riguardo fu l’espressione “Whatever it takes” del Presidente della Bce, Mario Draghi, nel luglio del 2012. “

A distanza di circa 7 anni e dopo aver iniettato nel sistema oltre 2,3 trilioni di euro con il programma “Quantitative Easing“, ancora oggi il malato europeo non può considerarsi guarito del tutto. Anzi, i rischi di una recessione sono di nuovo dietro l’angolo.

I tassi di interesse pari a zero o addirittura negativi, in teoria dovrebbero, incentivare la ripresa economica stimolando gli investimenti privati e l’occupazione. Eppure, non è così…

La massiccia offerta di moneta da parte della banca centrale europea non ha neppure infiammato l’inflazione, come in molti si attendevano prima dell’inizio del Qe. L’indice dei prezzi al consumo è infatti sempre rimasto ben al di sotto del target fissato dalla Bce.

La fiducia dei consumatori e delle imprese non decolla e le banche preferiscono utilizzare il denaro per risolvere le proprie rogne patrimoniali piuttosto anziché metterlo in circolo nel sistema economico. Il rendimento dei principali titoli di stato europei è praticamente nullo e questo rafforza il desiderio dei risparmiatori di rifugiarsi nel cash.

Il Giappone è senza dubbio l’esempio storico più lampante di trappola della liquidità. Dagli anni ’90 in poi il Giappone vive in una condizione di stagnazione economica, deflazione dei prezzi e tassi di interesse a zero. Negli ultimi dieci anni, la BoJ (Bank of Japan) ha iniettato nel sistema oltre 4 trilioni di dollari senza effetti sulla ripresa economica. Ancora oggi in Giappone la trappola della liquidità rimane un problema irrisolto.

Ritornando in Europa, esaurite le munizioni della politica monetaria rimane un’ultima e forse unica arma disponibile all’interno del nostro arsenale. Lo stimolo fiscale.

Ingabbiati dalle stringenti regole del fiscal compact e dalla dottrina germanocentrica, i governi europei hanno condotto negli ultimi anni una politica di bilancio improntata sulla riduzione dei deficit pubblici. In Italia, questo rigore fiscale è stato portato all’estremo: negli ultimi 25 anni, eccetto la parentesi del 2009, abbiamo sempre realizzato un avanzo primario (entrate fiscali maggiori della spesa pubblica al netto degli interessi).

Il ritorno in scena del settore pubblico, attraverso riduzione delle tasse e maggior spesa in investimenti produttivi, potrebbe costituire la soluzione per evitare di rimanere impantanati in una trappola della liquidità per i decenni a venire.

Per te, ogni due settimane, una selezione dei migliori articoli del blog.

Informativa ai sensi dell'articolo 13 del D.lgs. 196/03