Per te, ogni due settimane, una selezione dei migliori articoli del blog.

I titoli di stato sono una delle asset class predilette dagli investitori. A livello mondiale, il mercato dei titoli di stato ha raggiunto il valore complessivo di circa 50mila mld di dollari, mentre quello italiano vale all’incirca 2000 mld di euro.

Generalmente, investire nei titoli di stato comporta un grado di rischio minore, e al contempo un guadagno più basso, rispetto ad un investimento azionario. Si definisce appunto “equity premium” l’extra rendimento offerto dai mercati azionari rispetto ai titoli di stato.

Ma che ne è dei paesi più rischiosi, cioè quelli che mostrano un rischio default più elevato? E perché gli investitori continuano ad esserne attratti?

Una ricerca condotta da Reinhart, economista di Harvard ed esperta in bond governativi, ha analizzato i rendimenti dei titoli sovrani a partire dal 1815, trovando degli interessanti risultati.

Lo studio prende in esame 91 paesi e circa 300 episodi di default che si sono verificati negli ultimi due secoli.

Storicamente, i rendimenti delle obbligazioni sovrane hanno compensato il rischio assunto dagli investitori.

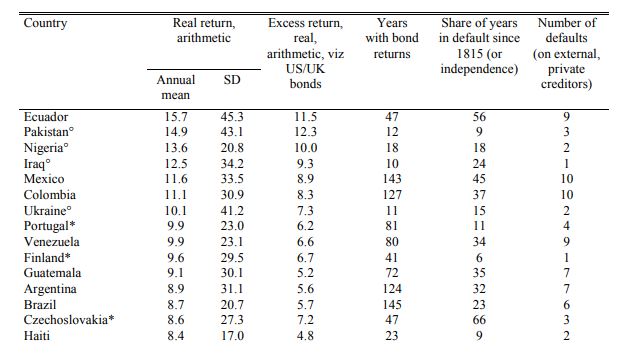

Questa tabella in basso riassume i principali risultati ottenuti dallo studio. Per ogni paese vengono riportati i rendimenti medi annui dei titoli sovrani, la volatilità, l’extra-rendimento rispetto ai bond americani o inglesi, il numero di anni sul mercato, la percentuale di anni in default e nell’ultima colonna il numero totale di default nell’arco del tempo.

Fonte: “Sovereign Bonds Since Waterloo“, Reinhart (2019)

L’Ecuador è il paese che mostra il più elevato rendimento medio annuo nei titoli sovrani (15,7%), pur avendo vissuto 9 episodi di default nella sua storia. A seguire ci sono Pakistan, Nigeria e Iraq, per i quali però la disponibilità dei dati parte dal 1995.

L’opinione comune reputa il default un evento molto preoccupante, tale da impedire o rendere eccessivamente oneroso il ritorno sul mercato per il paese fallito.

La realtà dei fatti, tuttavia, dimostra che ci sono paesi che hanno ripetutamente dichiarato default nel corso della loro storia.

E questo sembra non compromettere la loro capacità di attirare nuovamente l’attenzione degli investitori.

Ne è un concreto esempio la storia dell’America latina, che si conferma ancora una volta l’area del mondo più calda per quanto riguarda i default sovrani. Oltre ai 9 dell’Ecuador, ci sono stati anche i 10 default del Messico e della Costa Rica, i 9 del Venezuela e dell’Uruguay, gli 8 del Peru, i 7 dell’Argentina e della Repubblica Dominicana.

Ma il default di un paese non sempre comporta la perdita integrale dell’investimento.

Dagli anni ’90 in poi, soltanto i default di Argentina nel 2001 ed Ecuador nel 2008 hanno prodotto perdite a lungo termine per i creditori. In particolare, ci sono voluti 15 anni per recuperare le perdite dalla crisi argentina del 2001 e cinque anni nel caso dell’Ecuador.

Dagli anni ’90 in poi, soltanto i default di Argentina nel 2001 ed Ecuador nel 2008 hanno prodotto perdite a lungo termine per i creditori. In particolare, ci sono voluti 15 anni per recuperare le perdite dalla crisi argentina del 2001 e cinque anni nel caso dell’Ecuador.

Come abbiamo più volte ripetuto in questo blog, la diversificazione è una delle armi più potenti a disposizione dell’investitore. Anziché concentrare il rischio sul singolo paese, anche nel caso dei titoli di stato, la diversificazione è la strategia migliore per investire.

Se poi si prendono in considerazione gli ultimi 20 anni, il ritorno medio annuo del portafoglio globale sarebbe stato del 9,12% con una volatilità media del 12%.

Questi risultati offrono nuovi spunti sul dibattito che ruota attorno al concetto di “equity premium”. In contrasto a quanto affermato dalla teoria, i rendimenti storici di un portafoglio di titoli di stato globali viaggiano sulla stessa onda dei ritorni medi dei mercati azionari globali.

Per te, ogni due settimane, una selezione dei migliori articoli del blog.

Informativa ai sensi dell'articolo 13 del D.lgs. 196/03